A fotografia da inadimplência no Brasil mostra que 8,1 milhões de CNPJs estão negativados e 78,8 milhões de pessoas estão endividadas, mesmo com o recorde de vagas de trabalho formal e de renda média. Afinal, como chegamos até aqui?

Este retrato estático tem por trás uma série de fatores que se misturam e se potencializam ao longo dos anos, com empresas e famílias carregando dívidas, por vezes, desde a pandemia, e uma escalada de juros acelerada que foi de 2% em agosto de 2020 para 15% em junho de 2025 – o que tornou o pagamento das dívidas em atraso mais caro.

A tendência é este cenário se prolongar, e a perspectiva para 2026 não é lá muito animadora. Embora o ciclo de cortes da Selic esteja à frente, a taxa básica de juros deve encerrar o próximo ano em torno de 12% – patamar ainda elevado, que seguirá comprometendo crédito e renda e, possivelmente, impactando até no número de contratações, que tende a desacelerar no ano que vem.

Boletos vencidos e saldo devedor

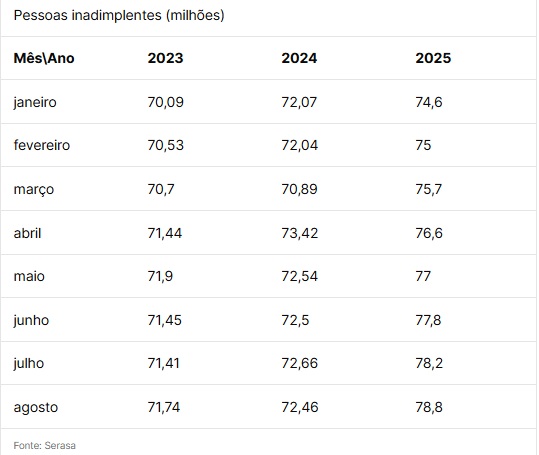

Dados do Serasa apontam que o número de pessoas inadimplentes cresceu mês a mês neste ano. Em 2024 e 2023, o aumento vinha ocorrendo de forma mais lenta, mas se potencializou ao longo de 2025. O que eram 74,6 milhões de inadimplentes em janeiro, saltou para 78,8 milhões em agosto.

Cada consumidor inadimplente deve, em média, R$ 6.267,69 e o valor médio de cada uma dessas dívidas é de R$ 1.578,23 – ou seja, cada inadimplente tem cerca de quatro dívidas negativadas em seu nome.

O Mapa da Inadimplência do Serasa aponta que, em agosto, as dívidas se concentravam em bancos e cartões (27,27%), utilities (20,83%) e instituições financeiras (19,51%), que são aquelas instituições que concedem crédito, mas não são bancos.

Segundo Fernando Gambaro, especialista em educação financeira da Serasa, desde 2020 as instituições financeiras vêm observando um aumento no número de inadimplentes. Em agosto de 2020, a porcentagem de dívidas nesse segmento era de 9,1% e, no mesmo mês deste ano, subiu para 19,5%.

Um estudo do Banco Inter aponta que, excluindo financiamento imobiliário, o endividamento das famílias está em 30,6% da renda e o comprometimento, em 26,3%. De acordo com André Valério, coordenador de pesquisas macroeconômicas, estes valores são historicamente altos, indicando pressões sobre o orçamento familiar.

Novo patamar de dívida

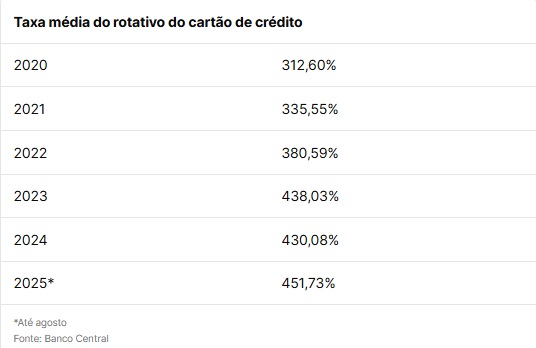

Na análise do economista Flávio Ataliba Barreto, pesquisador do Instituto Brasileiro de Economia da Fundação Getulio Vargas (FGV/Ibre), que acompanha o tema há alguns anos, o endividamento e a inadimplência das famílias atingiram um novo patamar após a pandemia. O impulso veio dos juros elevados, da expansão acelerada dos empréstimos não consignados, e do uso recorrente do rotativo do cartão de crédito, favorecido pelo avanço das fintechs. Nesta modalidade, os juros médios chegam a 451% ao ano.

Entre 2017 e 2020, o país entrou em um período de reajuste após o impeachment de Dilma Rousseff, com a Selic em queda, mas com a renda real estagnada. Quando entrou a pandemia (2020 a 2022), houve choques de inflação, desemprego, e queda de renda, o que comprometeu o orçamento familiar.

Segundo Barreto, mesmo quem teve uma reserva para “queimar” naquele período viu o colapso chegar cerca de um ano depois do início do lockdown, e muitos entraram no rotativo do cartão de crédito. A partir de 2022 houve um período de recomposição, com recuperação do mercado de trabalho e renda, e Selic em alta para conter a inflação.

Barreto explica que as recentes queda do desemprego, elevação de renda e o Programa Desenrola (que incentivava a renegociação de dívida e foi encerrado em 2024), podem até ter atenuado o problema, mas ainda não foram suficientes para reverter o quadro.

Assim, a curva de endividamento das famílias saltou de 58% em janeiro de 2017 para 79% agora.

“Quase 8 a cada 10 famílias estão endividadas. Mas, o mais grave é não é a família estar endividada, porque se você tem um fluxo de pagamento que cubra seu endividamento, de alguma forma, isso se mantém equilibrado. O problema é que a inadimplência já está em 30%”, ressaltou Barreto.

Contabilidade mental e viés do presente

A rápida expansão dos bancos digitais e a emissão de cartões de crédito a partir de 2018 também contribuíram para o cenário, aponta Barreto. Isso porque o uso do cartão de crédito reforça vieses cognitivos para quem não tem educação financeira, como a sensação de adquirir bens “de graça” ao parcelar, já que o desembolso é para o futuro. Além disso, “muitas pessoas olham para o limite do seu cartão como se fosse o limite da renda”, disse.

Outros fenômenos psicológicos, como a contabilidade mental (dificuldade em somar pequenas prestações em um único orçamento) e o viés do presente (valorizar mais o agora do que o futuro), também impulsionam o consumo excessivo. “Muitas vezes as pessoas compram supérfluos, coisas que não precisam, com dinheiro que não têm”, afirmou Barreto.

O comprometimento da renda das famílias tem impacto direto na atividade econômica, já que elas são responsáveis pelo consumo de 62% do Produto Interno Bruto (PIB) do país. E, se elas tiverem menos dinheiro disponível, também vão consumir menos. “Se o consumo das famílias está estrangulado, é bem provável que tenhamos dificuldade de continuar crescendo nos próximos anos”, afirma.

O que fazer?

Para o futuro, a reversão do quadro depende da redução da taxa de juros e da inflação. Mas a situação fiscal do país e a incerteza sobre o controle da dívida pública podem impactar os juros futuros.

“Se a gente continuar com a situação fiscal que não tenha claramente um horizonte de controle da evolução da dívida pública, isso dificilmente vai impactar os juros futuros”, alertou.

Barreto prevê que o endividamento e a inadimplência devem se manter em patamares elevados em 2026, já que a taxa de juros, mesmo que caia, ainda será alta.

Diante desse cenário, o economista enfatiza a importância da educação financeira e da mudança de comportamento das famílias.

“É fundamental para o próximo ano que as famílias olhem para o orçamento, identificando o que é essencial (que não tem como mexer) e onde estão os gastos desnecessários”, aconselhou.

Ele sugere refazer o planejamento, pagar dívidas, evitar o cartão de crédito, comprar à vista e construir uma reserva de emergência para lidar com imprevistos sem se endividar.

Fonte: InfoMoney